2021/09/22

スタッフブログ

住宅ローンの専門家に聞く① 住宅ローンの基礎知識

昨日は中秋の名月でしたね。

朝晩は少し涼しさもあり、ようやく秋を感じられるようになりました。

さて、今回は住宅ローンに関するテーマです。

家づくりには欠かせないのが住宅ローンかと思います。

全4回の対談形式でお伝えしていきたいと思いますので、是非ご覧ください。

高橋

本日はiYell株式会社の赤羽根真一さんをお迎えして、住宅ローンについて話を伺っていきたいと思います。まずはiYellという会社についてお話いただければと思います。

赤羽根さん

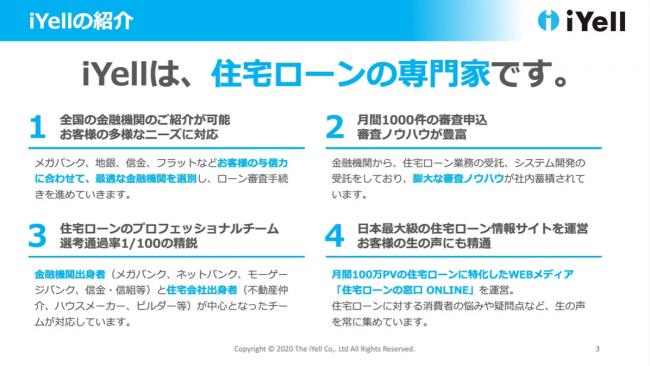

本日はよろしくお願いします!まず、iYell株式会社とはどういった会社なのかというと、住宅ローンを専門に扱う会社です。

保険の窓口さんの住宅ローン版とイメージしていただくとわかりやすいかなと思います。

ただ、今は直接お客さまがお伺いできるような店舗は持ち合わせていません。

事業者様と私たちで提携させていただき、事業者様の住宅ローン業務のサポートや事業者様にいらっしゃったお客様の住宅ローンのサポートを中心に行っている会社です。

2016年5月12日に設立し、創業から5年が経過しましたが、図にある通り、多くの株主さんに出資していただいている状況です。

まだまだベンチャー企業ではありますが、資本金は30億円を超え、従業員数も140名を超えるような急成長をさせていただいている会社です。

その他の特徴としては、住宅ローンの専門家としてやらせていただいているところです。

全国の金融機関のご紹介も可能ですし、皆さんがなかなか入り得ないネット銀行のサポートやご紹介も可能です。

また、月間1,000件を超えるような審査申し込みがありますので、審査のノウハウも豊富に蓄えられていると思います。

また、もちろんですが、中で案件の対応をしているスタッフは金融機関出身者であったり、

長年住宅ローン担当として携わってきたものですのでご安心してお任せいただければと思います。

お気軽にご相談いただける窓口になります。

高橋

一般の消費者が直接ではなく、工務店経由で消費者をサポートするのがメインということですね。

赤羽根さん

そうですね。消費者さんからもお問い合わせをいただくことはありますので全く対応が出来ませんというお話ではないですが、今は事業者様経由がメインになります。

高橋

住宅ローン専門家の赤羽根さんに住宅ローンについて色々教えていただきたいのですが、まずは住宅ローンの基本について伺いたいと思います。

住宅ローンは取り扱っている金融機関が色々あって、それぞれ種類や特色があると思いますが、

一般の方々はなかなかその違いがわかりにくいと思うのですが、概略と特色について教えていただきたいです。

赤羽根さん

そうですね、住宅ローンの大前提でいうと変動金利と固定金利の大きく2つの金利があります。

住宅ローンは様々な金融機関が扱っている商品で、なぜ住宅ローンを扱うかというと金融機関のビジネスモデルとして、お金を回さないといけない。

お客様からお金を預かって、そのお金をお貸しして利益で収益を回し、お金の運用をしている。

また、基本的にはとりっぱぐれがないような商品なので、銀行からしてもリスクの低い投資商品になっているため、多くの金融機関が取り扱っています。

また、今変動金利は非常に下がっていて、底値だと言われている。最低だと0.38%。

また、それに伴って固定金利も下がっているので、今月でいうとフラット35の1.32%。

一時期のバブル期と比べると、その世代から見るとタダみたいな金利だと受け取られる方も多いのかなと思っています。

そういった低金利ではあるので、最近住宅ローンを組まれる方は自己資金を入れずにフルローンで借りられる方が比較的増えていると思います。

高橋

民間の金融機関でいうと、メガバンク・地銀・ネット銀行・信用金庫、それぞれの違いはありますか。

特に当社にご相談に来られるような注文住宅を建てる方にとっての違いはありますか。

赤羽根さん

金融機関の違いといいますと、ネット銀行とそれ以外というところでは少し違いがあると思っています。

一般的なネット銀行ですと、建築(注文住宅)の案件にはご紹介が難しくなっています。

理由の一つがつなぎ融資や分割融資が出来なくて、完成したときの完工一括融資になってしまうので、建築案件はなかなかご紹介が難しいです。

ただ、中にはつなぎ融資に対応しているネット銀行もあるのでそちらは紹介可能ですが、大枠でいうと紹介が難しいということと、

書類の提出がネット銀行は細かいので建築案件だと建物完成前の書類提出について細かく要求されることがあるので、ネックになるかと思います。

それに比べて、メガバンクや地銀・信用金庫は柔軟なところが多いのでそこが大きな違いになってくるかと思います。

高橋

民間の住宅ローンとは別にフラット35があると思いますが、民間の住宅ローンとフラットとの違いについて教えていただけますか。

赤羽根さん

民間の住宅ローンは金融機関特有の住宅ローンになっていますが、フラット35は住宅金融支援機構という国の機関に近いところが出している商品になっています。

起源としては、どんな方にも住宅を購入していただきたい、応援していきたいというところから住宅金融支援機構が出来上がりました。

そのため、一般の金融機関の商品より審査のところでフラット35は柔軟に対応してくれると思います。

例えば、個人事業主だと収入の安定が読みにくいところがあるので、他の金融機関だと難しいという回答が出てくるのですが、

住宅金融支援機構のフラット35だと受け入れてくれたりします。

一番の違いは固定金利なのか変動金利なのかですね。フラット35ですと、35年の固定金利になります。最近ですと、フラット50というような商品もあります。

高橋

柔軟というところでいうと、先程個人事業主の方の話がありましたが、融資の枠という意味で、

当社のお客様の場合は高断熱・高気密にしたいけれども、民間の金融機関は性能を上げたからといって融資の枠を増やしてくれるわけではないですよね。

そこで限界があったりしますが、フラットの場合は融資の枠についても柔軟と考えてよいのでしょうか。

赤羽根さん

そうですね。もちろん担保評価次第ですが、担保を全く見ていないわけではないですが、

土地や建物、出来る・出来ないというのは出てきてはしまいますが、一般的な金融機関と比べると柔軟に対応してくれると思います。

横浜エリアだとなかなかないですが、もう少し外れのほうの土地に行くと地目が農地になっているところを転用するような場合ですと、色々な条件が付きます。

例えば、所有者の親族でしか所有ができないとなると、流動性がなくなるのですが、流動性がなくなると担保価値はほぼ0に近くなります。

そういったところもフラットだと融資の対象になります。

また、金額を伸ばしやすいところもあると思います。固定金利だからこそというところもありますが、変動と違って35年間金利が変わることがないんですね。

なので、審査の金利と実際の住宅ローンを組む金利がイコールになるので、実行金利で審査をすることができます。

変動金利だと変動のリスクがあるので、金利を少し上げた状態で審査をすることになります。

0.5~0.6%が今変動金利で一般的ですが、2~4%といった金利上昇した場合にも返済者が返済能力があるかどうかを見ているので、そういう意味でもフラットは柔軟だと思います。

高橋

住宅ローンの融資枠の問題で融資枠が厳しい方はフラットを検討することも選択肢のひとつということですね。

赤羽根さん

そうですね。

高橋

先程、少しお話いただきましたが、当社に相談に来られるお客様で土地から注文住宅を建てる場合に、

最初に土地の決済が必要で、建物で着工金・中間金・完工金というように段階的に資金が必要になりますが、土地から購入する場合の住宅ローンについて伺いたいです。

赤羽根さん

まず、分割融資とつなぎ融資の違いなのですが、もちろん分割融資の場合はその名の通り住宅ローンを組んでそれを分割して融資をされるという形になります。

つなぎ融資の場合ですと、本来の融資につなぐための融資、合わせて2本融資を受けるようなイメージです。

まず、分割融資の金利に関しては住宅ローンの金利が適用されるので、分割期間も同じ金利が適用されます。

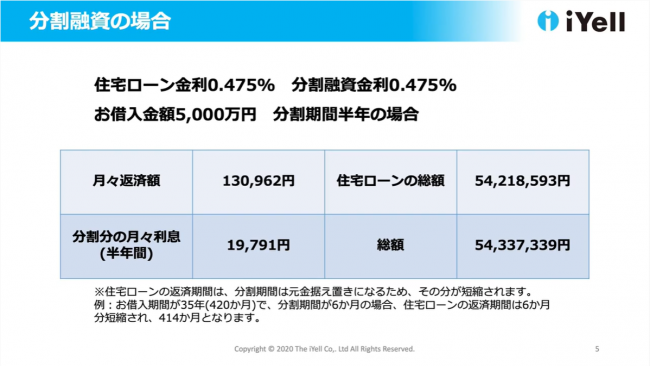

仮に0.475%の金利で5,000万円、分割期間半年の場合の資料を作成しました。

本来は土地がいくら、着工金がいくら、というようにもう少し細かく出させていただかないといけないのですが、

今回は5,000万円をそのまま半年間つないだという計算をさせていただいています。

そうすると住宅ローン自体の返済は130,962円で、総返済額としては54,218,593円です。

分割分の月々の利息というのが、19,791円が半年間かかってきます。なので、それを合わせると54,337,339円となります。

ここで注意していただきたいところが、もし半年間を分割期間とした場合に分割分の元金据え置きという形になるので分割分の利息だけのお支払になります。

半年後から住宅ローンの元金のお支払いが始まります。通常35年間でローンを組まれる方が一般的なので、月数でいうと420か月になります。

そこからつないだ分の6か月が引かれて、住宅ローンの返済期間が414か月となります。

なので、つないでいる期間が長ければ長いほど、住宅ローンの返済期間は短くなりますので、月々の返済額は増えていくということがご注意点になります。

今回は5,000万円で仮に計算していますが、金額が高くなるにつれて月々の利息のお支払いも増えるのでご注意いただきたいです。

続きは次の記事でお届けしたいと思います!